נקודות לתשומת הלב לקראת תום שנת-המס 2023 | הארכת תקופות ודחיית מועדים בהליכי מס – עדכונים | הפחתת הפרשי הצמדה וריבית מחובות מס | עדכונים נוספים בנושא המלחמה | אישור העברת כספים לחו"ל – הפקת העתק על-ידי המייצג | הגדלת שיעור המקדמות בשנת 2024 ועוד

05/12/2023

אישור העברת כספים לחו"ל – הפקת העתק על-ידי המיַיצג

לבקשת לשכת רואי-חשבון ובעקבות דיונים בנושא מול רשות המיסים, פרסמה אתמול (3.12.2023) רו"ח פזית קלימן (סמנכ"לית בכירה שומה וביקורת ברשות) הבהרה מקלה לגבי מיַיצגים הרשומים ברשת המיַיצגים (קישור להבהרה).

וכך צוין בהבהרה (המופנית לפקידי-השומה, ציבור המיַיצגים והבנקים):

"כחלק מייעול תהליכי העבודה וצמצום הביורוקרטיה ועל מנת להקל על ציבור המייצגים והנישומים, מייצגים הרשומים ברשת המייצגים יוכלו לשחזר ללקוחותיהם אישורי העברות לחו"ל שהופקו במשרדי השומה ולהציגם לבנק לצורך ביצוע ההעברה לחו"ל, זאת ללא צורך בחתימת המייצג ובחותמת המשרד.

המייצגים יוכלו לשחזר את האישור שהופק על ידי פקיד השומה ומוצג במערכת העברות לחו"ל, כאשר בכותרת האישור תופיע המילה 'שחזור' ובחלקו התחתון של האישור יופיע שמו של המייצג שביצע את השחזור ושם משרדו. בנוסף, יופיע שמו ותפקידו של הגורם ממשרד השומה שאישר את ההעברה המפורטת במסמך.

הבנקים מתבקשים לקבל אישורים משוחזרים אלו, כמפורט במכתב זה, לצורך ביצוע העברת הכספים לחו"ל וניכוי המס בהתאם.

האפשרות לקבל ממשרד השומה שהפיק את האישור, אישור החתום על ידו, עדיין קיימת" [ההדגשות במקור – הח"מ.]

נקודות לתשומת הלב לקראת תום שנת-המס 2023

תום שנת-המס 2023 מתקרב ובהתאם ראינו לנכון להביא בפניכם מספר נקודות לתשומת הלב.

דוחות בין מדינתיים – Country by Country Report (CBCr)

במבזק מס' 1982 מיום 5.7.2022 דיווחנו על פרסום תיקון 261 לפקודת מס הכנסה, בגדרו הורחבו דרישות התיעוד והדיווח במחירי העברה וכן נוסף סעיף 85ג לפקודת מס הכנסה (שכותרתו "דיווח ישות-אם בקבוצה רב־לאומית") הקובע חובת דיווח לחברת אם בקבוצה רב-לאומית שהיא תושבת ישראל.

ואילו במבזק מס' 1993 מיום 4.10.2022 דיווחנו על פרסום תקנות מס הכנסה (קביעת תנאי שוק) (תיקון), התשפ"ב-2022, הכוללות מספר תיקונים בתקנות מס הכנסה (קביעת תנאי שוק), התשס"ז-2006, בהתאמה לתיקון 261.

בעקבות תיקון 261 והתיקון לתקנות, חברות רב-לאומיות אשר חברת האֵם הסופית הינה חברה ישראלית והן בעלוֹת מחזוֹר מאוחד בשנה הקודמת לשנת-המס הגבוה מ-3.4 מיליארד ₪ ("קבוצות חייבות בדיווח") כפופות לחובת דיווח בישראל של דו"ח Country By Country Report ("דו"ח ה-CbC"), וזאת הָחל משנת-המס 2022 ותוך שדו"ח ה-CbC יוגש באופן מקוּון עד שנה מתום שנת-המס, בנפרד מדו"ח המס.

ביום 8.12.2022 פורסמו באתר האינטרנט של רשות המיסים הנחיות בנושא (קישור להנחיות).

בהמשך לכך, נבקש לעדכנכם, כי פורסם באתר האינטרנט של הרשות מסמך בנושא "שאלות ותשובות שכיחות בנושא הגשת דוחות בין מדינתיים – country by country (CBCr)"

למַעבר למסמך, לחצו כאן.

הארכת תקופות ודחיית מועדים בהליכי מס – עדכונים

במבזק האחרון (מבזק מס' 2054 מיום 28.11.2023) דיווחנו על פרסום חוק הארכת תקופות ודחיית מועדים (הוראת שעה – חרבות ברזל) (הליכי מס ומענקי סיוע), התשפ"ד-2023 ("החוק") (קישור לחוק).

בנוסף, צירפנו מצגת לגבי החוק ובה, בין היתר, התייחסות גם לחוק דחיית מועדים (הוראת שעה – חרבות ברזל) (חוזה, פסק דין או תשלום לרשות), התשפ"ד-2023 ולחוק הארכת תקופות ודחיית מועדים (הוראת שעה – חרבות ברזל) (סדרי מינהל, תקופות כהונה ותאגידים), התשפ"ד-2023.

בהמשך לכך, נבקש לעדכנכם כדלקמן:

הודעה לציבור בנושא החוק

ביום 29.11.2023 פורסמה באתר האינטרנט של רשות המיסים ההודעה שלהלן (קישור להודעה):

"בתאריך 27/11/2023 אישרה מליאת הכנסת את חוק הארכת תקופות ודחיית מועדים (הוראת שעה – חרבות ברזל) (הליכי מס ומענקי סיוע).

החוק קובע כי בעקבות מלחמת חרבות ברזל, מועד הסיום של תקופות דיווח שתחילתן לפני ה-7/1/2024 וסיומן בתאריכים 7/10/2023 – 7/3/2024 יידחה לתקופה של 3 חודשים.

רשימה מלאה של הפעולות ומועדי הדיווח שעליהן חל החוק מופיעה בפרסום החוק המצורף להודעה זו.

בכל הנוגע למשך התקופה שבה משפרי דיור יכולים להחזיק בשתי דירות מגורים, ועדיין להיחשב כבעלים של דירה יחידה לצורך הטבות המס הניתנות בחוק לבעלי דירה יחידה, נקבע כי תינתן הארכה של 3 חודשים לביצוע המכירה, או עד ה-7/4/2024 (המאוחר מבין השניים).

דחייה זו תינתן גם אם רק חלק מהתקופה שבה נקבע בחוק כי ניתן למכור את הדירה בפטור ממס לדירה מזכה חל בתקופה שבין ה-7/10/2023 ל-7/1/2024. כך למשל, מי שעבורו המועד האחרון למכירת הדירה חל ב-8/10/2023, יעמדו לרשותו 3 חודשים נוספים מה-7/1/2024, עד ה-7/4/2024. מי שעבורו המועד האחרון למכירת הדירה חל ב-1/3/2024 יעמדו לרשותו שלושה חודשים נוספים מיום זה, קרי עד ה-1/6/2024.

בנוסף נקבע כי דוח שנתי לשנת המס 2022 לפי סעיף 131 לפקודת מס הכנסה שיוגש במהלך חודש ינואר 2024, יחשב כאילו הוגש ביום 31.12.2023, ובלבד שלגבי נישום שהיה חייב בהגשת דוח לשנים 2020 ו-2021 הוא הגיש את הדוח לשנת 2020 בשנת 2021 ואת הדוח לשנת 2021 בשנת 2022."

הודעת רו"ח פזית קלימן, סמנכ"לית בכירה שומה וביקורת

ביום 29.11.2023 פורסמה הודעתה של רו"ח פזית קלימן, סמנכ"לית בכירה שומה וביקורת ברשות המיסים (קישור להודעה).

וכך צוין בהודעה:

"ביום 28.11.2023 פורסם ברשומות חוק הארכת תקופות ודחיית מועדים (הוראת שעה- חרבות ברזל) (הליכי מס ומענקי סיוע), התשפ"ד-2023 (להלן: 'החוק'), אשר במסגרתו אושרה דחיית מועדים מסוימים לביצוע פעולות הקבועים בפקודת מס הכנסה ובחוקים נוספים.

בשל החשיבות לעריכת שומה מקצועית ומעמיקה ומתן הזדמנות סבירה לנישומים ומייצגים להשמיע את טענותיהם, בפברואר 2016 פורסם מכתבה של גב' מירי סביון (להלן: 'המכתב') לפיו, יש להתחיל בהליכי ביקורת גלויים משמעותיים (כגון: הזמנה לדיון, דרישת מסמכים, עריכת ביקורת בעסק וכדומה), לפחות חודשיים לפני מועד ההתיישנות של השומה.

במכתב מפורטים דגשים לפעולה וכן דוגמאות למקרים חריגים בהם ניתן לחרוג מההנחיה, באישור פקיד השומה או סגנו ובאישור הרפרנט המקצועי.

מאז אירועי ה-7 באוקטובר, אנו נמצאים במלחמה ולכן נתבקשו המפקחים להימנע ככל הניתן ועד ליום 12.11.2023 מלנהל הליכי שומה פרט למקרים חריגים ובאישור מנהל המשרד.

כאמור לעיל, החוק האריך את מועד ההתיישנות מ-31.12.2023 בשלושה חודשים, כלומר עד ל-31.3.2024. יחד עם זאת, אנו מבהירים בזאת כי טיפול בנישום לפני מועד ההתיישנות משמעותו פתיחת הליכי ביקורת גלויים משמעותיים לפני ה-31.10.2023 (כגון: פנייה למייצג או לנישום בדרישת חומר, בירור במייל וכיוצ"ב).

יודגש, כי במקרים חריגים שניתן היה לפעול בחודשיים שלפני ההתיישנות, לבקשת פקיד השומה או סגנו ובאישור הרפרנט המקצועי, הכל כפי שפורט במכתב, ניתן יהיה לפעול עד מועד ההתיישנות החדש, ה-31.3.2024" [ההדגשות במקור – הח"מ.]

מצגת מעודכנת

לנוחותכם, מצורף נוסח מעודכן של המצגת הכולל את העדכונים שצוינו לעיל.

הארכת המועד להגשת בקשה למקדמה לעסקים ביישובי ספר בדרום ובצפון

פורסמה הודעת רשות המיסים (קישור להודעה) בדבר הארכת המועד להגשת בקשה למקדמה עבור חודש אוקטובר 2023 לעסקים ביישובי ספר בדרום ובצפון עד ליום 10.12.2023 (במקום 30.11.2023).

עוד צוין בהודעה, כי בנוסף להארכת המועד להגשת בקשות למקדמה לחודש אוקטובר, תיפָּתח לאותם בעלי עסקים, בהמשך, האפשרות להגיש בקשה למקדמה נוספת עבור חודש נובמבר 2023.

הסכם הדבר מענקי עידוד והמשך תעסוקה – מלחמת חרבות ברזל

ביום 29.11.2023 פורסם ברשומות ההסכם שנחתם בין המוסד לביטוח לאומי לבין ממשלת ישראל בדבר מתן מענק לעידוד תעסוקה בענפי הבניין והחקלאות וכן מענק לעידוד הֶמשך תעסוקה לתושבים שהתפנו מבתיהם או שיצאו מבתיהם להתרעננות במסגרת מלחמת חרבות ברזל, כפי שמובא בתוספת להסכם האמור.

למַעבר להסכם, לחצו כאן.

הגדלת שיעור המקדמות לשנת-המס 2024

שלשום (3.12.2023) פורסם צו מס הכנסה (הגדלת שיעורי המקדמות), התשפ"ד-2023 ("הצו") (קישור לצו).

בגדרו של הצו נקבעו המקדמות לתשלום על חשבון המס לשנת-המס 2024.

כך, שיעור המקדמות החודשיות על-פי סעיף 175(א) לפקודת מס הכנסה לשנת-המס 2024 תוגדלנה ("השיעור המוגדל") כך שלכל מקדמה ייווסף שיעור ממנה כדלקמן: אם השנה הקובעת היא עד שנת-המס 2019 – 22%; אם השנה הקובעת היא שנת-המס 2020 – 24%; אם השנה הקובעת היא שנת-המס 2021 – 17%; אם השנה הקובעת היא שנת-המס 2022 – 8%.

עוד נקבע בצו, כי לעניין סעיף 180(ב)(1) לפקודת מס הכנסה,* יוגדל ב-3% סכום המס שנישום חייב לשלמו בשנת-המס 2024 בְּשל דו"ח שהגיש לשנת-המס 2023 ובלבד שסכום המקדמות החודשיות לא יפחת מהשיעור המוגדל כהגדרתו לעיל.

* סעיף זה קובע כדלקמן: "היה סכום המס שהנישום חייב לשלמו על פי דו"ח שהגיש לפי סעיף 131 בתוך שנת המס – ולענין זה רשאי שר האוצר לקבוע שיעור שבו יוגדל סכום המס האמור – עולה על סכום המקדמות, שהוא חייב בו לאותה שנה, רשאי פקיד השומה להגדיל את סכום המקדמות לפי סימן זה כדי ההפרש האמור."

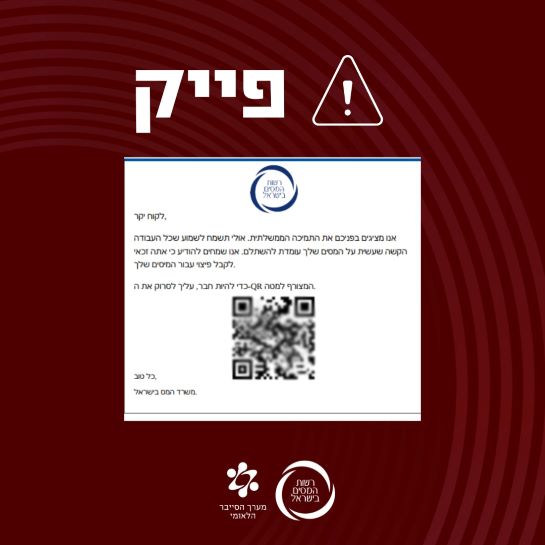

זהירות – הודעה המתחזה להודעה מרשות המיסים

פורסמה באתר האינטרנט של רשות המיסים הודעה לציבור (קישור להודעה) לפיה נשלחות הודעות המתחזות להודעות מהרשות והמציעות לציבור "פיצוי עבור המיסים שלך" ובהן מתבקשים מקבלי ההודעה לסרוק את הברקוד שבהודעה.

הודעות אלו, דוגמת זו שלהלן, לא נשלחו מרשות המסים ומומלץ כמובן שלא לסרוק את הברקוד המצורף.

בקשה להפחתת הפרשי הצמדה וריבית מחובות מס

ביום 29.11.2023 ניתן פסק-הדין של בית-המשפט העליון בעניין עזבון המנוח נסים צפירה.

עניינו של פסק-הדין בעתירה שהגיש העותר, בנו של המנוח ניסים צפירה ז"ל ("המנוח") ויורשו היחיד לפי הנטען, לפיה המשיבים (סגן הממונה לענייני גבייה ברשות המיסים ופקיד-שומה כפר סבא) יעשו שימוש בסמכות הנתונה להם מכוח סעיף 192 לפקודת מס הכנסה ויפחיתו את הפרשי ההצמדה והריבית מהחובות שצָבר המנוח לאורך השנים ("בקשת ההפחתה").

להלן תמצית הרקע העובדתי כפי שהובא בפתח פסק-הדין:

מאז סוף שנות השמונים ובמשך שנים רבות נמנע המנוח נסים צפירה ז"ל ("המנוח") מתשלום מס ומהגשת דו"חות. כתוצאה מכך, צָבר המנוח חובות מס בסכומים מצטברים של מיליוני ₪.

על-פי האמור בתגובת המשיבים, מאז אמצע שנות התשעים נשלחו למנוח מעל 230 דרישות תשלום והודעות שונות, זאת בקשר עם הצטברות החובות ועם קנסות או עיצומים שהוטלו עליו.

מאז שנת 2009 התדרדר מצבו הרפואי של המנוח והוא חלה במחלות שונות, ולדאבון הלב, הוא הלך לבית עולמו ביום 5.10.2022.

על-פי הנטען בעתירה, בתחילת שנת 2022 הֵחל העותר לפעול על-מנת לפרוֹע את חובות המנוח, תוך שסייע לו במיצוי זכויותיו מול המשיבים וזאת במטרה "להציל" את הנכס העיקרי שהיה בבעלות המנוח, מקרקעין המצויים בהוד השרון.

במסגרת זו, פעל העותר להפחתת היקף חובותיו של המנוח בשני מסלולים עיקריים: ביום 21.06.2022 הגיש העותר בשם המנוח בקשה לקביעת אחוזי נכות לשם קבלת פטור ממס לפי סעיף 9(5) לפקודה, לאור מצבו הרפואי האמור לעיל ובְשל לקות פסיכיאטרית נטענת "בקשת הפטוֹר"). לצד זאת, ובמקביל, בא העותר בדברים עם המשיבים כדי שיעשו שימוש בסמכותם מכוח סעיף 192 לפקודה ויפחיתו את הפרשי הריבית וההצמדה מהחובות שצָבר המנוח ואת הקנסות שהוטלו עליו – זוהי בקשת ההפחתה שהוזכרה לעיל.

בקשת ההפחתה התבססה על מצבו הרפואי של המנוח, כמו גם על הטענות בעניין מצבו הפסיכיאטרי, אשר נתמכו בחוות דעת פסיכיאטרית ("חוות הדעת הפסיכיאטרית"), ושלפי הנטען, הוביל לכך שהמנוח לא הבין את משמעות הימנעותו מהגשת דוחות ומתשלום מיסים.

ביום 30.11.2022, לאחַר שהמנוח הלך לעולמו, התקבלה בקשת הפטוֹר בחלקהּ על-ידי הוועדה הרפואית ("החלטת הוועדה הרפואית"), עת שנקבעו למנוח 100% נכות הָחל מיום 22.4.2022. בתוך כך, נדחתה הבקשה לקביעת אחוזי נכות על יסוד מצבו הפסיכיאטרי הנטען.

העותר הגיש ערר על החלטת הוועדה הרפואית שלא לקבוֹע למנוח נכות רפואית הָחל משנת 2009 וכן על ההחלטה שלא לקבוע לו אחוזי נכות בְּשל מצבו הפסיכיאטרי הנטען.

בהחלטת הוועדה הרפואית לעררים מיום 26.4.2023 ("החלטת ועדת העררים"), התקבל הערר בחלקו, זאת רק ביחס לאחוזי הנכות שנקבעו למנוח בשל מצבו הרפואי, תוך שהערר נדחה ככל שהוא נוגע לבקשה להכרה בנכות פסיכיאטרית.

על החלטת ועדת העררים הגיש העותר ערעור לבית-הדין האזורי לעבודה בתל אביב-יפו ("הערעור"), וזאת הן על כך שקיבלה את הערר בקשר למצבו הרפואי של המנוח רק בחלקו הן על כך שראתה לנכון לדחות את הערר בקשר למצבו הפסיכיאטרי. במסגרת זו, טען העותר כי "[ה]נכות, גם אם אינה מקנה פטור ממס, יכולה לסייע לאדם שצבר חובות מס, שעליהם מוטלים הפרשי הצמדה, ריבית וקנסות, ולהביא להקלה גדולה ולביטולם, אם עולה מהערכתו האמיתית על ידי הועדה הרפואית כי היה נכה קשה. יש בה גם כדי להוות אינדיקטור לבעיות נפשיות ו/או הפרעות נפשיות".

להשלמת התמונה יצוין, כי רשות המיסים הגישה תשובתה לערעור ביום 21.11.2023 ודיון בערעור נקבע ליום 29.02.2024.

במקביל, כאמור, ניהל העותר דין ודברים עם המשיבים ביחס לבקשת ההפחתה. בתמצית ייאמר, כי המשיבים ניאותו להפחית מהחוב סכום בסך של כ-840,000 ₪ המשַקף את כלל הקנסות שהוטלו על המנוח. תומם של הליכים אלו בהחלטת משיבה 1 מיום 5.6.2023, לפיה אין מקום להקטין את החוב פעם נוספת על-ידי הפחתת הפרשי הריבית וההצמדה.

מכאן העתירה לבית-המשפט העליון, בשבתו כבית-משפט גבוה לצדק.

לטענת העותר, בעת קבלת ההחלטה בבקשת ההפחתה לא עמדו בפני המשיבים החלטת הוועדה הרפואית והחלטת ועדת העררים בבקשת הפטוֹר שהוגש בשם המנוח. בתוך כך, הסתייג העותר מתוכנן של החלטות אלו, תוך שמבקש הוא להתבסס על חוות הדעת הפסיכיאטרית. על-פי הנטען, לוּ הייתה מתקבלת ההחלטה הראויה בבקשת הפטוֹר על-ידי הוועדות תוך שהייתה נקבעת למנוח נכות פסיכיאטרית, הרי שאז היה משתכלל התנאי להפחתת הפרשי הריבית וההצמדה, הקבוע בסעיף 192 לפקודה, לפיו "[...] הפיגור שגרם לחובת התשלום לא נגרם על ידי מעשה או מחדל התלויים ברצונו של הנישום" [ההדגשות אינן במקור – הח"מ].

ביום 16.11.2023 הוגשה תגובת המשיבים לעתירה.

בתמצית, נטען, כי דין העתירה להידחות על הסף, זאת מחמת קיומו של סעד חלופי יעיל בדמות מיצוי הערעור שתלוי ועומד לפני בית-הדין האזורי לעבודה בתל אביב-יפו, כמו גם בְּשל שיהוי שדָבק בהגשתה ואי ניקיון כפיים.

לצד זאת, טענו המשיבים, כי דינה של העתירה להידחות אף לגופהּ, וזאת מטעמים שונים שפורטו בהרחבה בתגובתם.

בית-המשפט העליון (השופטים ד' מינץ, ח' כבוב ו-י' כשר) דחה את העתירה על הסף תוך חיוב העותר בהוצאות המשיבים בגין תגובתם, על הצד הנמוך, בסך של 2,000 ₪ (קישור לפסק-הדין).

נקבע, כי טענתו העיקרית של העותר היא שיש בקביעה אפשרית בדבר מצבו הפסיכיאטרי של המנוח, קביעה אשר עשויה לבוא לעולם במסגרת ההליכים בעניין בקשת הפטור, כדי להשליך על התקיימותם של התנאים להפעלת סמכות המשיבים מכוח סעיף 192 לפקודה. זאת, תוך שבפי העותר טענות המופנות נגד החלטת ועדת העררים, אשר הועלו הן במסגרת עתירה זו והן במסגרת הערעור התלוי ועומד לפני בית-הדין האזורי לעבודה בתל אביב-יפו.

משכך, והיות שטרם הסתיימו ההליכים בפני בתי-הדין לעבודה, טרם התגבשו כלל העוּבדות הנדרשות לשם הכרעה בטענה המרכזית שהעלה העותר בעתירתו.

בנסיבות אלו, ומבלי שהובעה כל עֶמדה ביחס לטענות העותר לגופם של דברים, נקבע, כי דינה של העתירה, בעת הזו, להידחות על הסף.

עם זאת, צוין, כי אין באמור כדי למְנוע מהעותר לפְנות למשיבים בשנית לאחַר תום ההליכים בבתי-הדין לעבודה בבקשה כי אלו ישַנו מהחלטתם, בהתבסס על תוצאות הליכים אלו, הגם שחזקה על העותר כי אילו יעשה כן, יועיל וייתן דעתו לטענות שהעלו המשיבים בתגובתם המקדמית לגוף העתירה דנן.